原油持仓的关键数据:CFTC原油持仓数据存在三种解读方法,对原油价格的影响每次可能持续两天。

如果说EIA原油库存数据是观察原油库存变动的关键数据,那么原油持仓的关键数据则无疑花落CFTC原油持仓数据。CFTC原油持仓数据,指的就是NYMEX市场的美国原油期货(或WTI原油)当周的持仓数据报告。

CFTC是美国商品期货委员会的英文简称,英文全称是Commodity Futures Trading Commission。该机构是美国期货及衍生品最高监管机构。

美国商品期货交易委员会(CFTC)于每周五发布截至当周二交易员期货及期权持仓报告数据。该数据展示了市场多头和空头的仓位变化。目前CFTC将交易员主要归为商业和非商业类。市场关注最多的为非商业类,即对冲基金及投机者的仓位变化,他们是相关品种行情的主要推动者。

★1、净头寸变动数量

如下图所示,市场目前普遍重点关注的是投机性净头寸变化数据(下图1红框部分),就是用投机性多头头寸减去空头头寸之后的结果,与上一期这个结果相比较。若净多头增加,表示市场增持动作加大;若净空头加大,表示市场抛售意愿加大;若由上期的净空头变成这期的净多头,表示市场人气从糟糕快速逆转到看好;若由上期的净多头变成这期的净空头,表明市场人气从看好变成恶化。

以上图为例,9月12日至18日当周,CFTC原油持仓净多头530366口合约,较上期减少13479口合约,表明市场对原油的看涨情绪依然很高,但较上期的看涨热情有所减弱。

★2、净头寸变动比例

净头寸变动比例,即最新净头寸变动除以最新净头寸,就是(13479÷ 543845)*100%=2.48%,即相比上一期减少了2.48%的净多头头寸!

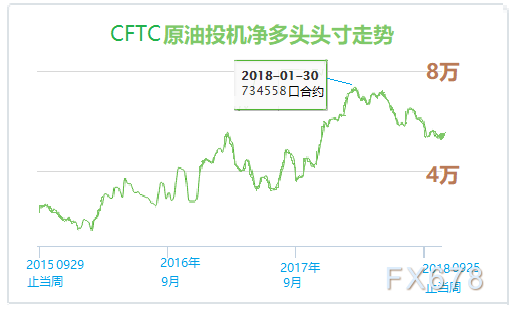

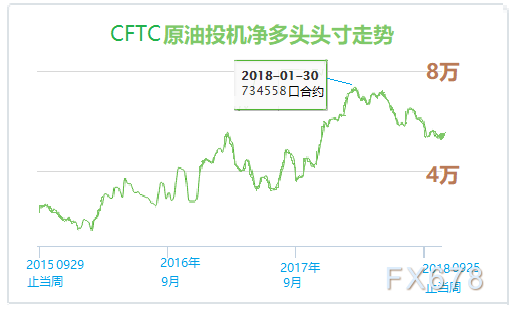

举个例子说明一下,假如说这次净多头增加了5万口合约,看起来非常多了,但如果上期是150万口,意味着仅增加3.33%(因为5除以150=3.33%),其利多的影响将被大幅削弱。当然,这只是一个比较夸张的数字,用以方便理解。实际上,近年来CFTC原油持仓净多头仓位没那么高,最近三年里,净头寸最高的是2018年1月30日止当周所创的73.4558万口合约。如下图2所示:

★3、净头寸增减的趋势性变化

持仓变化是重要的资金面变动指标,揭示多空双方的力量对比,总体交投氛围。当持仓出现重大异动时,可发现大体量资金的进出情况。将若干周的持仓变动情况连接起来,可发现市场主体资金的变动趋势 ,从而对我们的交易给出更为明确的指引。

通常包括这样几种情况:1)连续增加了多少周;2)由增转减;3)由减转增;4)连续减少了多少周;这几种情况都将对市场情绪造成重大影响。

比如说,连续增加8周,意味着原油投资者持续看好后市,再持续加码。由增转减,连续减少6周后当周转为净多头增加,意味着市场情绪在上周发生了很大的变化(好转),由增加转到减少也一样。

每周的原油COT报告还有那些值得重点关注,并能够更清楚的揭示本周CFTC报告利多还是利空国际油价呢?至少还包括:

① 投机类/商业类头寸的重大异动:如果发生重大的异动(比例指标而非绝对数值),则代表主要投资参与者的某一方出现了重大的资金进出行为。

② 未平仓合约总数及增减:未平仓合约都是已经参与到博弈的头寸,直接反应当前市场的博弈烈度,要与历史极值进行比较分析。

③ 净头寸的总规模:反应某一方占据的优势有多大,以样本报告为例,净多头70万口,也就是说市场中有190万口做多的持仓,多头的规模达到空头的2倍。

交易实战中,CFTC数据的主要意义在于:结合当周的贝克休斯美国石油钻井数据,更准确地把握下周一、周二(API原油库存数据发布之前,如API数据因节假日因素推迟到周四发布,则可继续影响到周三)的市场氛围。

贝克休斯与CFTC数据对国际油价的影响权重几乎相当,根据当周实际数据利多利空中性情况放入以下分析矩阵,即可得出下周初油市的基本交投氛围,长期准确率达到80%以上,具体如下图3所示:

必须注意的是,使用这个分析矩阵必须有一个前提:那就是周末期间没有发生的影响油价的其他重大利多利空因素出现,也就是说在消息面清淡的情况下适用。如果周末发生了重大的利多利空事件,则可以增加或抵消“贝克休斯+CFTC”的利多/利空因素。

当然,CFTC不是只发布原油持仓数据,而是所有在美国NYMEX、COMEX、ICE、CBOT等几大交易市场上市的期货及衍生品持仓变动报告,也称COT周报,即交易员持仓报告(Commitment Of Traders) 。关于外汇主要币种、黄金、白银及原油的CFTC持仓数据,详情可参照汇通网栏目导航“日历”——“CFTC持仓”页面。

本文由汇通网“析若”原创整编,转载请标明来源,谢谢。

CFTC是美国商品期货委员会的英文简称,英文全称是Commodity Futures Trading Commission。该机构是美国期货及衍生品最高监管机构。

美国商品期货交易委员会(CFTC)于每周五发布截至当周二交易员期货及期权持仓报告数据。该数据展示了市场多头和空头的仓位变化。目前CFTC将交易员主要归为商业和非商业类。市场关注最多的为非商业类,即对冲基金及投机者的仓位变化,他们是相关品种行情的主要推动者。

CFTC原油持仓数据的三种解读方法

★1、净头寸变动数量

如下图所示,市场目前普遍重点关注的是投机性净头寸变化数据(下图1红框部分),就是用投机性多头头寸减去空头头寸之后的结果,与上一期这个结果相比较。若净多头增加,表示市场增持动作加大;若净空头加大,表示市场抛售意愿加大;若由上期的净空头变成这期的净多头,表示市场人气从糟糕快速逆转到看好;若由上期的净多头变成这期的净空头,表明市场人气从看好变成恶化。

以上图为例,9月12日至18日当周,CFTC原油持仓净多头530366口合约,较上期减少13479口合约,表明市场对原油的看涨情绪依然很高,但较上期的看涨热情有所减弱。

★2、净头寸变动比例

净头寸变动比例,即最新净头寸变动除以最新净头寸,就是(13479÷ 543845)*100%=2.48%,即相比上一期减少了2.48%的净多头头寸!

举个例子说明一下,假如说这次净多头增加了5万口合约,看起来非常多了,但如果上期是150万口,意味着仅增加3.33%(因为5除以150=3.33%),其利多的影响将被大幅削弱。当然,这只是一个比较夸张的数字,用以方便理解。实际上,近年来CFTC原油持仓净多头仓位没那么高,最近三年里,净头寸最高的是2018年1月30日止当周所创的73.4558万口合约。如下图2所示:

★3、净头寸增减的趋势性变化

持仓变化是重要的资金面变动指标,揭示多空双方的力量对比,总体交投氛围。当持仓出现重大异动时,可发现大体量资金的进出情况。将若干周的持仓变动情况连接起来,可发现市场主体资金的变动趋势 ,从而对我们的交易给出更为明确的指引。

通常包括这样几种情况:1)连续增加了多少周;2)由增转减;3)由减转增;4)连续减少了多少周;这几种情况都将对市场情绪造成重大影响。

比如说,连续增加8周,意味着原油投资者持续看好后市,再持续加码。由增转减,连续减少6周后当周转为净多头增加,意味着市场情绪在上周发生了很大的变化(好转),由增加转到减少也一样。

CFTC持仓数据如何影响油价?

每周的原油COT报告还有那些值得重点关注,并能够更清楚的揭示本周CFTC报告利多还是利空国际油价呢?至少还包括:

① 投机类/商业类头寸的重大异动:如果发生重大的异动(比例指标而非绝对数值),则代表主要投资参与者的某一方出现了重大的资金进出行为。

② 未平仓合约总数及增减:未平仓合约都是已经参与到博弈的头寸,直接反应当前市场的博弈烈度,要与历史极值进行比较分析。

③ 净头寸的总规模:反应某一方占据的优势有多大,以样本报告为例,净多头70万口,也就是说市场中有190万口做多的持仓,多头的规模达到空头的2倍。

交易实战中,CFTC数据的主要意义在于:结合当周的贝克休斯美国石油钻井数据,更准确地把握下周一、周二(API原油库存数据发布之前,如API数据因节假日因素推迟到周四发布,则可继续影响到周三)的市场氛围。

贝克休斯与CFTC数据对国际油价的影响权重几乎相当,根据当周实际数据利多利空中性情况放入以下分析矩阵,即可得出下周初油市的基本交投氛围,长期准确率达到80%以上,具体如下图3所示:

必须注意的是,使用这个分析矩阵必须有一个前提:那就是周末期间没有发生的影响油价的其他重大利多利空因素出现,也就是说在消息面清淡的情况下适用。如果周末发生了重大的利多利空事件,则可以增加或抵消“贝克休斯+CFTC”的利多/利空因素。

当然,CFTC不是只发布原油持仓数据,而是所有在美国NYMEX、COMEX、ICE、CBOT等几大交易市场上市的期货及衍生品持仓变动报告,也称COT周报,即交易员持仓报告(Commitment Of Traders) 。关于外汇主要币种、黄金、白银及原油的CFTC持仓数据,详情可参照汇通网栏目导航“日历”——“CFTC持仓”页面。

本文由汇通网“析若”原创整编,转载请标明来源,谢谢。

沪公网安备 31010702001056号

沪公网安备 31010702001056号